- WIADOMOŚCI

Leonardo kupuje udziały w niemieckiej zbrojeniówce

Leonardo kupi 25,1 proc. udziałów w niemieckiej spółce HENSOLDT AG – poinformował przyszły nabywca. Transakcja będzie miała wartość około 606 mln EUR i zostanie sfinalizowana prawdopodobnie w drugiej połowie tego roku.

Leonardo zawarł ostateczną umowę ze Square Lux Holding II S.à r.l., spółką portfelową kontrolowaną przez fundusze nadzorowane przez Kohlberg Kravis & Roberts & Co. L.P., na zakup 25,1 proc. udziałów w HENSOLDT AG ("HENSOLDT") za kwotę około 606 mln euro, lub 23 euro za akcję. HENSOLDT to wiodąca europejska firma w obszarze rozwiązań sensorycznych dla zastosowań w obronności i bezpieczeństwie, z coraz większym portfolio w obszarach cyberbezpieczeństwa, zarządzania danymi oraz robotyki. Produkuje m.in. stacje radiolokacyjne, sensory elektrooptyczne, a także systemy samoobrony - w tym dla pojazdów bojowych, zajmuje się też integracją systemów.

W wyniku nabycia udziałów, koncern Leonardo stanie się największym udziałowcem HENSOLDT wraz z bankiem Kreditanstalt für Wiederaufbau (KfW), który jest w 80 proc. własnością Niemieckiej Republiki Federalnej. KfW zgodził się zbyć 25,1 proc. udziałów w HENSOLDT w marcu 2021 roku.

Cieszymy się z inwestycji w HENSOLDT, która jest katalizatorem dla zacieśnienia współpracy i jeszcze bardziej umocni naszą pozycję na rosnącym rynku elektroniki dla obronności. Wierzymy, że ten krok stworzy wartość dla wszystkich naszych interesariuszy, łącząc nasze dopełniające się mocne strony, abyśmy mogli obsłużyć większą liczbę klientów i partnerów poprzez rozwiązania, których potrzebują, jednocześnie zachowując krajowe technologie oraz zdolności. Ta inwestycja odzwierciedla także nasze długofalowe przekonanie o znaczeniu budowania współpracy w europejskim przemyśle lotniczym kosmicznym i obronnym i pokazuje determinację koncernu Leonardo do odegrania aktywnej roli w tym zakresie.

Wraz z inwestycją w HENSOLDT, koncern Leonardo ma w założeniu zapewnić sobie strategiczną, długofalową obecność na szybko rosnącym niemieckim rynku obronnym.

Z zadowoleniem przyjmujemy inwestycję koncernu LEONARDO w HENSOLDT. Dzięki tej transakcji, zyskujemy drugiego długofalowego głównego udziałowca w naszej spółce i potencjalnego silnego partnera strategicznego, z którym już teraz z powodzeniem współpracujemy przy wielu programach. Jako wiodący dostawca rozwiązań sensorycznych dla zastosowań obronnych i bezpieczeństwa, widzimy wiele możliwości współpracy z LEONARDO dla dalszego wsparcia naszej udanej strategii i umocnienia długofalowego wzrostu firmy HENSOLDT.

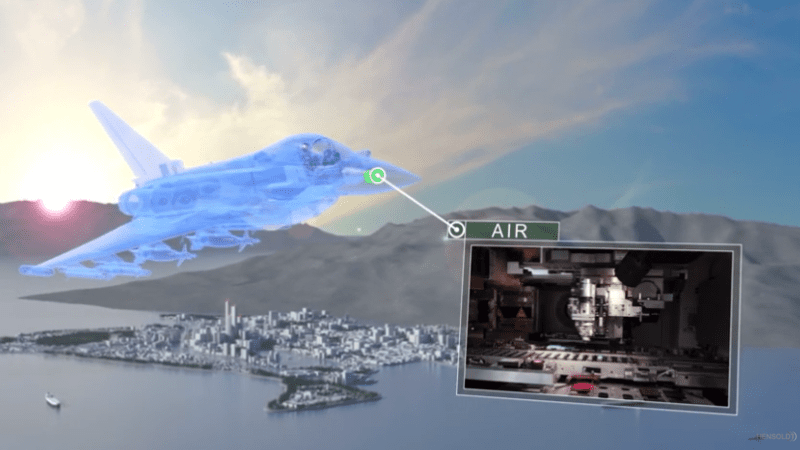

Już dziś, Leonardo i HENSOLDT mają ugruntowane relacje, w tym współpracę w ramach programu Eurofighter Typhoon jako niezależni operatorzy w modelu konsorcjalnym. Przewidywana ściślejsza współpraca będzie oparta na silnej komplementarności obu firm pod względem geograficznym, portfolio produktowego, rynków docelowych, klientów i dostawców w domenach powietrznej, lądowej i morskiej i pozwoli im na pogłębienie wzajemnego dostępu do swoich rynków i dzielenie się najlepszymi praktykami dla opracowywania przyszłych technologii.

Po sfinalizowaniu transakcji, Leonardo zgłosi dwóch kandydatów do nominacji na członków Rady Nadzorczej HENSOLDT. Leonardo chce utrzymać solidną strukturę kapitałową, również poprzez zbycia i wprowadzenie na giełdę spółki DRS. Finalizacja transakcji podlega zwyczajowym warunkom, w tym zezwoleniom regulacyjnym w Niemczech i wybranych innych krajach, i spodziewana jest w drugiej połowie 2021 roku. UBS i DB działały odpowiednio jako główny doradca finansowy oraz doradca finansowy Leonardo. Firma Clifford Chance działała jako doradca prawny Leonardo.

WIDEO: F-35 vs. JAK-130 | Fregata tonie | Kuwejt strąca F-15 - Defence24Week #151